Estrategias competitivas en Venture Capital (VC): ¿puede (realmente) diferenciarse un inversor?

Se habla mucho de qué estrategias puede seguir una startup para diferenciarse… pero ¿y los fondos de venture capital? ¿son todos iguales? En un momento con tanta competencia como el actual, es clave diseñar una estrategia competitiva coherente, atractiva y que nos permita maximizar lo que valoran las startups y nos hace diferentes …¿fácil, no?

De forma similar al famoso RIP good times dirigido a las startups que escribió Sequoia Capital en 2008, tengo la sensación que ya hace meses acabaron los “buenos tiempos” en el mundo del venture capital (VC), y que si eres inversor va a ser más importante que nunca diferenciarte si no quieres volverte irrelevante e invertir sólo en las operaciones descartadas por los demás.

Tengo la suerte de llevar en el ecosistema startup creando compañías desde el año 2000, e invirtiendo desde el 2006 (primero como business angel, luego a través de diversos vehículos y angel clubs, más tarde creando un VC digital como Startupxplore (desde el 2014), y en los últimos 2 años y medio con el fondo de VC de Bankinter)… y no recuerdo tiempos más revueltos que los de ahora: fondos de USA y del resto de Europa compitiendo en fase semilla en España, nuevos modelos de inversión basados en software, inversiones de >1M€ en presentaciones, una situación macro complicada y por si fuera poco, el mundo crypto que lo va a cambiar lo está cambiando todo (con sus altos y bajos, ¡ouch!).

¿UN CAMBIO DE CICLO EN EL MUNDO DEL VENTURE CAPITAL?

¿UN CAMBIO DE CICLO EN EL MUNDO DEL VENTURE CAPITAL?

Llevo algunos meses teniendo conversaciones sobre la situación del mercado del venture capital con varios compañeros VCs, tanto locales como extranjeros, y en general hay un cierto consenso en que estamos viviendo un cambio de ciclo, condicionado principalmente por:

- Aumento de liquidez en el mercado, con más de 2.000M€ en nuevos fondos creados en España los últimos 18 meses (aunque está por ver si la situación macro actual rompe esta tendencia).

- Incremento de actividad de VCs extranjeros, no sólo porque invierten bastante más que en años anteriores, sino porque han empezado a hacerlo mucho antes, siendo la fase semilla en la que más operaciones cerraron en 2021 (en contraste con otros años, donde estuvieron mucho más presentes en rondas de crecimiento).

- Compañías cada vez más globales y ambiciosas, que ya no se conforman con el mercado local y que tienen desde un primer momento como objetivo el competir a nivel global, y para ello buscan a los mejores compañeros de camino, sin importarles demasiado si son locales o no.

- Y en el lado contrario, una situación de incertidumbre a nivel macroeconómico que está empezando a generar dudas sobre si habrá (o cuando) un efecto contagio de la situación de VC en USA a Europa, y sobre qué pasará en fases posteriores… y cómo revaluar los planes de las startups en una situación como esta.

Todo ello ha generado un entorno mucho más volátil y competitivo para los inversores, algo que aunque en mi opinión será muy positivo a largo plazo porque aumentará nuestra madurez y calidad, a corto plazo está haciendo saltar algunas costuras… porque ser un proveedor de capital para las startups ya no es un diferencial válido (lleva sin serlo ya mucho tiempo, de hecho).

DIFERENCIARSE YA NO ES OPCIONAL PARA EL VC

DIFERENCIARSE YA NO ES OPCIONAL PARA EL VC

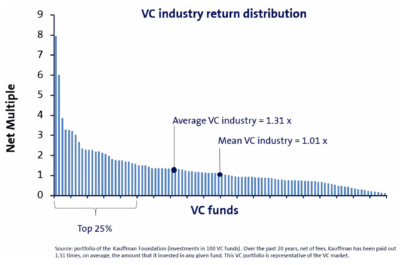

Por eso, hoy en día resulta más importante que nunca encontrar aquello que creará un diferencial respecto al mercado, y que nos permitirá generar un buen alfa (retorno muy por encima de la media), lo que a su vez será la puerta de entrada al famoso top cuartil de retorno de inversión.

Sin embargo antes de entrar en materia, es interesante explicitar la paradoja que se produce en el mundo del VC, ya que va a matizar cómo enfocamos la estrategia: aunque los clientes son los partícipes del fondo (los famosos LPs o Limited Partners), para poder aportar el máximo valor y crear un buen alfa es absolutamente clave centrar nuestros esfuerzos en las startups, objeto de inversión del fondo… y por tanto, las ventajas estratégicas de las que hablamos siempre hay que leerlas desde su perspectiva.

Sin embargo, a pesar de la cantidad de datos que hay hoy en día, es muy complicado encontrar esa bala de plata que sería determinante a la hora de generar una ventaja competitiva como VC, especialmente por dos factores:

- Desconexión temporal entre decisiones y resultados: aunque esto es algo de lo que escribiré en detalle más adelante, baste decir con que es enormemente complejo relacionar una decisión tomada hoy y un resultado (negativo o positivo) que se producirá en unos años, y donde además hay muchos factores externos (mercado, competencia…etc) implicados.

- Significancia estadística: Dado el número de decisiones de inversiones que tomará el gestor de un fondo de VC a lo largo del periodo de vida del fondo (quizás como máximo 40 o 50, siendo en muchos casos 20-30), tenemos una muestra demasiado pequeña para poder sacar conclusiones estadísticamente significativas.

Y por último, el tercer factor: la mayoría de los fondos tienen una estructura, con sus activos y características (experiencia de sus gestores, conocimiento del mercado o mercados objetivos, relaciones y otros factores que hayan negociado con los LPs ) que van a condicionar en gran medida las opciones que pueda tener el fondo a la hora de competir. En este sentido, es interesante destacar que cada día mas es clave el equipo del fondo y sus capacidades (en contraposición con la firma), ya que los partners del fondo tienen un peso desproporcionado en sus resultados.

Y por si fuera poco, esta diferenciación no sólo implica ser diferente a la hora de invertir (cosa que no es fácil), sino que además debe generar resultados con un gran alfa (que es realmente el objetivo final).

¿CUÁLES SON LAS ACTIVIDADES CLAVE DE UN VC? (¿Y DÓNDE TIENE SENTIDO COMPETIR?)

¿CUÁLES SON LAS ACTIVIDADES CLAVE DE UN VC? (¿Y DÓNDE TIENE SENTIDO COMPETIR?)

Para poder valorar qué opciones tenemos como VC a la hora de competir y generar ese alfa, es importante comprender las actividades base que realizamos como inversores, y ver dónde se pueden generar diferenciales:

Diseño de portfolio

Diseño de portfolio  Originación (sourcing) y gestión de dealflow

Originación (sourcing) y gestión de dealflow Análisis de oportunidades

Análisis de oportunidades Negociación y cierre de la inversión

Negociación y cierre de la inversión Gestión de participadas y generación de valor añadido al portfolio

Gestión de participadas y generación de valor añadido al portfolio Desinversión

Desinversión

Como en cualquier negocio, es muy importante entender, de todas las cosas que podemos hacer, cuáles son las que más retorno generan en nuestro caso y para nuestra estrategia competitiva, y por tanto, cuáles debemos priorizar.

-

DISEÑO Y CONSTRUCCIÓN DE PORTFOLIO

DISEÑO Y CONSTRUCCIÓN DE PORTFOLIO

Uno de los factores más importantes de cualquier fondo es su estrategia de construcción de portfolio, algo que condicionará estructuralmente el resto de decisiones que tome, así como su posición competitiva.Además, y dado que es parte integral del proceso de fundraising del fondo, luego será muy complejo alterarla… por lo que es esencial que esté muy bien diseñada. Básicamente supone el considerar las siguientes variables, muy relacionadas entre ellas:

-

Tamaño del fondo: Como se suele decir, éste es uno de los factores más importantes, y que condicionará en gran medida a todos los demás.

“El tamaño del fondo es tu estrategia”

El tamaño del fondo es un elemento tan relevante porque, tal como explicaba Samuel Gil en su magnífico Meaningful VC Exits, cambia la estructura de escala en los exits significativos a los que debemos aspirar, lo que a su vez condiciona el tipo de compañías en las que invertir, sus velocidades de crecimiento y múltiplos objetivo…etc .

-

Tamaño del portfolio: El tamaño del portfolio del fondo (concentración) es un elemento clave, dado que como recordaba Dave McClure, las matemáticas dicen que portfolios más amplios tienen mejores probabilidades de tener entre ellos a unicornios, ya que según el es una cuestión de probabilidades.

Sin embargo, y como discutiremos luego, no sólo se trata de tirar una serie de monedas al aire, sino que éstas deberían ser las adecuadas, y siempre hay un cierto trade-off entre el tamaño del portfolio y su calidad (aunque seguramente no tan marcado como acostumbramos a pensar).

Estos son dos de los factores más relevantes a la hora de diseñar la estrategia de construcción de portfolio, pero no son en absoluto los únicos… sino que también hay que meter en la coctelera otros elementos, como:

-

Retorno neto objetivo

-

Ticket inicial- Inversión máxima por compañía

-

% de propiedad inicial vs. en la salida

-

% dedicado a nuevas inversiones vs. follow-on

-

Rol que se asumirá: Lead/follower, presencia en Consejos…etc.

-

Duración del fondo

-

Fees y gastos del fondo

Y por si todo esto no fuera poco, hay que decidir también geografías en las que invertir, fases en las que centrarse, sectores en los que enfocarse o no invertir…etc. Y todo ello cristalizará en una tesis de inversión que bebe de una visión articulada de cómo los gestores del fondo esperan que actúen las curvas de adopción de tecnología en el futuro, y de las oportunidades que ello generará.

En resumen, la estrategia de construcción de portfolio del fondo va a condicionar mucho la estrategia competitiva, pero a menos que estemos levantando un nuevo fondo, es un factor que nos vendrá dado y que deberemos apalancar para generar nuestro alfa.

-

-

DEALFLOW

DEALFLOW

La inversión en startups es un negocio donde es determinante el acceso a las mejores operaciones, lo que en el sector se llama dealflow propietario (aunque este concepto sigue siendo cuestionado). Esto es algo muy condicionado con el modelo que muestran los retornos en el mercado de VC, que siguen modelos exponenciales (las famosas power laws o leyes de potencia), y donde a menudo la diferencia entre haber entrado o no dentro de una operación puede suponer conseguir todo el retorno del fondo… o no.El hecho de que los buenos emprendedores sean los que eligen a sus inversores condiciona enormemente el mercado del VC (cada vez más), ya que por muy bien que se hagan el resto de actividades, si no hay acceso a las mejores operaciones top of the funnel, poco sirve el resto. Por lo tanto cobra una importancia capital la capacidad de generar credibilidad y una narrativa ad-hoc entre los emprendedores, lo que implica que el branding del fondo es cada vez un elemento más importante (¿quizás por eso ahora todos los fondos dicen ser founder friendly? ), y el signaling una herramienta para proyectar una percepción de firma de éxito… que idealmente acabe siendo verdad

.

.Sin embargo, algunos aspectos a mirar con ojo crítico aquí: por un lado, ¿son siempre las operaciones mas populares las mejores? ¿Cuál es entonces el sitio de la inversión más contrarian? Y, ¿es lo “conocido” que es un VC el único factor, o hay que incluir en la ecuación otros factores, como su reputación o el conocimiento/experiencia en el mercado del emprendedor?

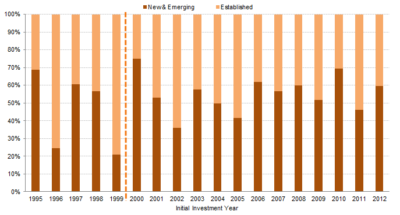

Desde mi punto de vista hay varias formas de conectar con los emprendedores y mostrar el valor del fondo de VC, por lo que existen muchas más opciones de posicionamiento diferentes a las habituales (como decíamos, este es el sitio natural de posicionamientos contrarian). Además, dado que el acceso suele ser algo asociado a los partners y no tanto/sólo a la firma, siempre hay espacio para nuevos gestores, tal como muestran los datos de Cambridge Associates asociados al porcentaje de ganancias generadas por fondos nuevos vs. fondos ya establecidos.

Podríamos llegar por tanto a la conclusión de que, si el acceso lo es todo, los VC deberían tratar el proceso de generación de dealflow como un proceso puro de marketing y ventas… pero nada más lejos de la realidad en mi opinión: aunque es clave por supuesto diseñar una buena estrategia de branding y posicionamiento, y gestionar el dealflow de forma exquisita, al final siempre va a estar condicionada por las acciones de la firma y su reputación, y debe ser coherente con sus acciones. Si hemos hecho bien nuestro trabajo y aportado valor no sólo a nuestras participadas (¡a las que van bien y a las que van mal!) sino también a las compañías que nos relacionemos y al ecosistema en general, estaremos en una mejor posición competitiva sin duda.

-

ANÁLISIS

ANÁLISIS

Desde fuera de la industria del venture capital es habitual considerar que lo más importante es el análisis de la empresa, como si los VC tuvieran algún tipo de super poder o sexto sentido gracias al cual, tras hacer un extensivo y arcano análisis de la oportunidad, el resultado fuera un categórico “esta compañía va a tener éxito” o “esta compañía no va a tener éxito“… cuando nada más alejado de la realidad. De hecho, muchas de las mejores inversiones han sido inversiones contrarian en las que un inversor ha creído la visión de la compañía y dado un salto de fe cuando el resto del mercado no lo veía.Esto se debe a que en las inversiones en startups, como en muchos otros aspectos de la vida, hay un montón de hipótesis en el camino que uno puede o no creerse, donde se trabaja con información parcial e incompleta, y con mucha incertidumbre y datos desconocidos que están basados en qué harán terceros (el mercado, competidores, clientes…)… algo más adecuado para la teoría de juegos que para el análisis tradicional. Dicho esto, cuanto más avanza una compañía. más información es posible analizar, y sin duda es posible construir modelos de datos para fases posteriores, usar fuentes propietarias de información y tecnología para generar procesos de análisis más competitivos, rápidos y de mejor calidad.

Aún así, en mi opinión la clave es el diseño del proceso extremo a extremo, lo que nos permite apalancar la toma de decisiones de inversión en un sistema estructurado, analítico, iterativo, basado al máximo en datos y repetible… lo que implica que la clave es el sistema/proceso y no tanto el resultado/objetivo. Esto es especialmente relevante para la industria del VC, donde hay una desconexión que se mide en años entre el momento de la toma de decisión y el resultado, con multitud de factores en medio no predecibles… lo que puede llevar a que una compañía que a priori parecía que tendría éxito finalmente fracasa, o al revés, una compañía que a priori no parecía interesante acaba convirtiéndose en un unicornio.

Por eso es una buena práctica revisar a posteriori si la decisión que tomamos en su momento fue coherente (siguiendo nuestro proceso), con los datos que teníamos y los insigths disponibles en aquel punto, y no preocuparnos tanto del resultado en sí (que no está bajo nuestro control).

Además, la velocidad en la toma de decisiones cada vez más se está convirtiendo en una ventaja diferencial para los fondos, ya que la agilidad al confirmar la participación en una ronda o incluso liderarla es en muchos casos determinante al saber si podemos entrar en una operación o no. A pesar de ello, este factor de agilidad en la toma de decisiones y velocidad en los procesos de análisis no sólo debe convivir sino en mi opinión estar supeditado a no tomar decisiones influidas por las prisas o el FOMO (que cada día es más fuerte). -

NEGOCIACIÓN Y CIERRE

NEGOCIACIÓN Y CIERRE

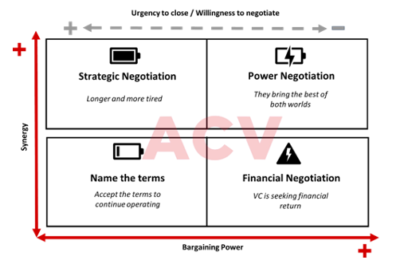

Aunque tendemos a definir de forma categórica qué es un lead investor y qué atributos debe cumplir, la realidad es que hay muchas formas de entender el proceso de negociación y cierre de cada operación. Habitualmente se denomina lead al fondo que confirma los términos de la operación (incluyendo por supuesto el precio), compromete el primer ticket y lidera el proceso de negociación… pero la profundidad y sobretodo la implicación variará mucho entre fondos, ya que esto afecta en gran medida a la capacidad de hacer varias operaciones: cuanto mayor implicación y complejidad, o menor estandarización de términos, menor capacidad de hacer operaciones, lo que acaba afectando irremediablemente al número de operaciones que se pueden hacer al mes, y en consecuencia al tamaño máximo de portfolio.La primera decisión por tanto que debe hacer cualquier fondo (y que suele tomarse al diseñar su estrategia de inversión) es si va a actuar habitualmente como lead investor, follower o si será algo que decida según la operación. Este es un factor clave, ya que a día de hoy ser el lead investor de la ronda en un mercado donde muchos fondos sólo acompañan es una ventaja competitiva, aunque implica mayor sobrecarga a priori.

Además, los términos ofrecidos en la oferta de inversión o termsheet son sin duda parte de nuestra estrategia competitiva, junto con la capacidad de aceptar valoraciones más altas (a todos los VC nos está costando adaptarnos a estas escaladas de valoraciones), pero como decía Guillem Serra en Common sense in Venture Capital:

“When your brain says the valuation is too high, it is your heart speaking that the company is not good enough”

A pesar de todo esto, aunque los fundadores suelen priorizar términos mas amigables y valoraciones altas, no es lo único que valoran en absoluto, ya que los buenos fundadores comprenden que el valor que ofrece un VC es una mezcla de muchos factores, y que debe ser evaluado en su conjunto.

En resumen, la capacidad de llegar pronto a operaciones competidas, la estandarización de unos términos de inversión que sean founder friendly o la capacidad de actuar como lead investor de forma ágil y moverse rápido pueden convertirse en una gran ventaja competitiva… y si no que se lo digan a Tiger Global, que cerró 355 operaciones en 2021, consiguiendo liderar algunas de las rondas más interesantes del año.

-

VALOR AÑADIDO Y GESTIÓN DE PORTFOLIO

VALOR AÑADIDO Y GESTIÓN DE PORTFOLIO

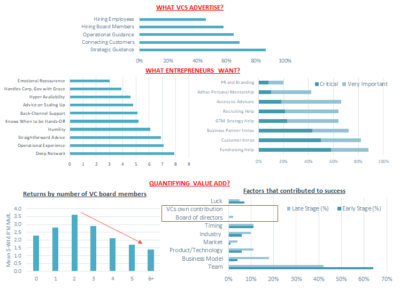

En una época como la actual, con una evidente hiper abundancia de capital y con incertidumbre en lo macro, es más importante que nunca ser percibido como algo mas que un proveedor de capital, y ser capaz de aportar valor añadido a las compañías en las que uno invierte.Sin embargo esto es más difícil de decir que de hacer: aunque a los VC se nos suele llenar la boca sobre el valor que somos capaces de generar en las compañías del portfolio, desgraciadamente esto es más complicado de lo que parece, y a veces es incluso posible que se destruya valor...

Y es que es resulta complicado adoptar el rol adecuado en cada momento de la compañía, ya que hay una fina línea entre aportar valor e interferir, y este factor evoluciona no sólo con la madurez de la compañía (puede que aportaras valor al principio, pero ese factor va decreciendo según la compañía madura) sino también con el momento, ya que ésta tiene necesidades diferentes según si todo va estupendamente o si hay problemas.

De hecho, es curioso que típicamente las compañías que más apoyo suelen necesitar del portfolio son las que están viviendo una época complicada, y que sin embargo las mas exitosas apenas necesitan apoyo y van “solas”. Y en este punto es donde hay una de las paradojas mas interesantes dentro del mundo del VC: la reputación se construye apoyando (e incluso si es necesario ayudando a cerrar bien) a estas empresas que no han tenido suerte (aunque nos cueste dinero)… algo que a largo plazo puede impactar en la cantidad y calidad del dealflow del VC. Pero, ¿en qué aspectos puede un VC aportar valor a una compañía?. Esto es algo que depende enormemente de cada inversor, y hay tantas formas como tipos de VC existen, pero en general podríamos agruparlo en 3-4 elementos clave:

-

Construcción de la empresa y apoyo en su crecimiento: uno de los saltos cualitativos más importantes es el momento en el que los fundadores dejan de trabajar dentro de la empresa (en el día a día) para pasar a trabajar en la empresa (en su estructura, escalado, profesionalización…etc). En este punto un VC puede aportar valor de múltiples formas, desde apoyar con la experiencia y conocimientos de sus operating partners (aquellos miembros del equipo con experiencia real operando en startups), hasta conectar a los founders (o C-level) de la startup con otros equipos del portfolio que han pasado o estén pasando por situaciones similares. También es habitual que los VC cuenten con acceso a redes extensas de founders o especialistas (marketing/growth, finanzas, DevOps…) que puedan ayudar en el proceso, o incluso mediante una red curada de proveedores de servicio con capacidad demostrada en diversos aspectos (legal, financiero, Growth…).

-

Desarrollo de Negocio: Aunque no es algo mayoritario, sí es habitual que VCs con un foco más industrial o Corporate VC apoyen a las empresas mediante presentaciones a potenciales clientes o incluso mediante un equipo propio enfocado a apoyar en el desarrollo de negocio de sus participadas… algo complejo de organizar sin interferir en los procesos de negocio de la participada, pero que si se consigue hacer bien puede tener un valor enorme (ya que como siempre digo los mejores inversores son los propios clientes).

-

Talento: Si hay un mal endémico a día de hoy en el mundo startup es la complejidad de captar y retener al mejor talento… y no sólo es un problema de dinero, ya que cada día es más importante contar con una buena marca como empleador (el famoso employer branding), y poner en valor todo lo que hacemos. Aquí un buen VC puede ayudar a la empresa a identificar firmas curadas que puedan apoyar en la captación de talento ejecutivo, dar visibilidad a las posiciones abiertas de sus participadas, apalancarse en su red para cubrir puestos clave o incluso ayudar a definir los roles, responsabilidades y estructura del equipo (con operating partners con experiencia real en el campo de batalla startup obviamente)

-

Próximas rondas: Si hay una verdad inmutable en el mundo startup es que cada nueva fase o ronda es más difícil que la anterior… y el apoyo de los inversores actuales puede ser determinante desde diversos ángulos para la compañía, además del obvio (que es invirtiendo de nuevo): discutiendo la estrategia de inversión y planteando alternativas de financiación, ayudando a afinar los materiales necesarios para la ronda (un buen pitch deck, unas proyecciones financieras sólidas y creíbles… etc.), conectando coinversores locales e internacionales de fases posteriores…

Pero ser capaz de apoyar a las participadas de todas estas formas implica que como VC hayamos tomado una serie de decisiones estratégicas sobre cómo queremos aportar valor, y sobre todo, que construyamos de antemano los activos que necesitaremos para cumplir dicha promesa: redes sólidas y extensas basadas en la credibilidad con startups de fuera del portfolio y con inversores, tanto de nuestra “fase” como de fases posteriores, así como con proveedores de servicio probados…

Pero además de la parte más relacional, hay otro factor a considerar: nuestra capacidad bruta de crear valor en las compañías participadas con trabajo propio (ya que además de la experiencia, tiempo y conocimientos de los general partners hay que sumar los de los operating partners, enfocados en generar valor en el portfolio). Y es que el número, tipo y estructura no sólo dependerá de nuestra voluntad y la estrategia que hayamos definido para el fondo, sino (en gran parte) de los recursos que dispongamos, algo íntimamente ligado al tipo y tamaño de fondo.

-

-

DESINVERSIÓN

DESINVERSIÓN

Una parte integral de la estrategia de cualquier VC es decidir el punto de salida en cada compañía: salirnos en secundario en la siguiente ronda (si hay hueco), esperar a una posible operación de venta futura o a cotizar en un mercado público (los famosos IPO)… en cualquier caso, el rol que adoptemos en cualquiera de estos escenarios es clave desde la perspectiva competitiva.Si hablamos de una salida en secundario en la siguiente ronda de la compañía, es muy importante el cómo y cuándo anunciamos nuestro interés por salir, ya que cada ronda es un mundo y hay escenarios donde esto podría lanzar una señal negativa que complicara la ronda… pero en cualquier caso este no es el escenario nominal del que hablamos en un “exit”.

Aunque no hay que olvidar que las compañías se compran, no se venden, y que este proceso idealmente lo deben liderar los fundadores, hay varias cosas que un VC puede hacer para generar valor en el proceso:

-

Estructuración, pasos y forma de enfocar el proceso: Habitualmente un fundador, a menos que sea su segunda vez, aborda el proceso de venta por primera vez, y desconoce muchas de sus dinámicas y elementos a tener en cuenta. Este es un punto donde un buen VC puede aportar mucho valor, ya que es habitual que hayamos vivido varios exits de distintos tipos, y podamos ayudar a definir la mejor estrategia al fundador.

-

Selección de firma: En el caso de que se opte por trabajo con una firma externa (ya sea para buscar un comprador o para generar alternativas adicionales), para un fundador sin experiencia previa es complejo decidir a quien contactar o cómo valorar las propuestas y que condiciones son de mercado… y aquí sin duda los inversores pueden ayudar.

-

Generación de alternativas: Normalmente cuando un fundador recibe una oferta de compra de su empresa, si esta es interesante, es habitual que quiera finalizar el proceso con el potencial comprador inicial. Sin embargo, como VC hemos visto que es mucho mejor buscar posibles compradores alternativos y hacer un proceso competitivo… ya que en el peor caso si se vende al comprador inicial se habrán invertido fondos que al final no han sido útiles, pero habitualmente esto abrirá nuevas alternativas que no sólo pueden ser más interesantes sino que se mejoren sustancialmente las condiciones de la oferta de compra.

-

Apoyo en el proceso: Si hay un periodo duro que es va a quitar el sueño a los fundadores es el proceso de venta de su compañía… y aunque por supuesto debemos defender nuestros intereses como VC y buscar una buena salida, siempre debemos hacer un ejercicio de empatía con ellos, comprendiendo sus inquietudes e incertidumbres y ser muy abiertos en todas las discusiones. Es tristemente habitual que varias de las operaciones de venta no lleguen a buen puerto al principio, y no es buena idea dañar las relaciones con los fundadores por no haber gestionado bien el proceso.

Como hemos visto, en todas y cada una de las actividades clave de un VC es posible diferenciarse, y tenemos decenas de alternativas para hacerlo… la clave, a pesar que (o precisamente por ello), si hablamos de estrategia competitiva la clave es ignorar a la competencia y centrarse en lo valoran las startups, y construir una propuesta de valor que conjugue nuestras fortalezas y capacidades con las distintas opciones que tenemos para diferenciarnos.

-

En resumen, hay muchas formas de competir siendo un VC, y la clave es que escojamos no sólo las que puedan tener más impacto en nuestro alfa, sino las que sean coherentes con nuestro fondo y tesis de inversión. Normalmente la estrategia competitiva mejor para nuestro fondo será una combinación de todo lo anterior, ya que no creo que haya una “sola” verdad (aunque todos tendamos a decir que la nuestra es la mejor). En cualquier caso, sí hay una forma de medirlo: el retorno que generemos como fondo.

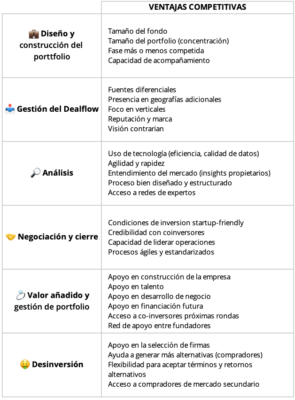

En cualquier caso y a modo de resumen de lo comentado, he intentado recoger las variables anteriores en esta tabla:

Es sin duda un artículo enorme, y si has llegado hasta aquí vivo te doy las gracias por tu tiempo. Seguramente podría haberlo partido en varios artículos, pero he preferido dejar en tu mano el “dosificar” la lectura…

¿QUÉ OPINAS?

Foto de Lance Grandahl en Unsplash

The post Estrategias competitivas en Venture Capital (VC): ¿puede (realmente) diferenciarse un inversor? first appeared on El Blog de Javier Megias.

Javier Megias

Enlace: Estrategias competitivas en Venture Capital (VC): ¿puede (realmente) diferenciarse un inversor?